纽约联邦储备银行(Federal Reserve Bank of New York)的数据显示,2015年,73%的美国人有信用卡债务。信用卡债务可以偷偷摸摸你。一个月你在它之上,定期付款,接下来你发现自己落后,无法赶上。有时它是一个让你落后的意外的紧急情况。数据显示,某些州的整体人员更好地遵守其信用卡支付而不是其他国家。我们看着每个州的平均信用卡债务水平以及他们从2006年到2015年改变。

你在努力管理你的信用卡债务吗?看看最佳平衡转移信用卡.

研究细节

在这项研究中,我们查看了个人收入中位数数据和信用卡数据。我们发现了2006年至2015年和2011年至2015年间,每个州加上华盛顿特区的平均信用卡债务收入比的变化率。阅读下面的数据和方法部分,看看我们的数据是从哪里得到的,以及我们是如何将它们组合在一起的。

主要发现

- 美国人正在粉碎信用卡债务-从2006年到2015年,信用卡平均债务总额有所下降。从2006年到2015年,全美平均信用卡债务下降了11.6%,从人均3170美元降至人均2800美元。总的来说,48个州的信用卡债务总额同期有所下降。从2006年到2015年,只有弗吉尼亚州、马里兰州和华盛顿特区的信用卡债务总额上升。

- 信用卡债务再次上升- 平均信用卡债务已开始再次上升。从2014年到2015年,美国的普通信用卡债务从2,730美元的信用卡债务中的信用卡债务中的债务兑换。2016年的全国数据似乎表明了相同的。例如,纽约美联储银行的据美国美联储银行介绍,美国国民信用卡债务总额从7.33亿美元增加到7.79亿美元。

- 2008年平均信用卡债务- 2008年,美国人均信用卡债务为3670美元。这意味着平均每个美国人的信用卡债务相当于他们年收入的14%。今年也是美国人开始积极削减信用卡债务的一年。2015年,美国人平均信用卡债务相当于其收入的10.13%。

- 巨大的经济衰退可能会刺激较低的信用卡债务水平- 2008年至2014年,美国人持有的普通信用卡债务下降了25%。在一些州,如内华达州,下降的跌幅高达40%。普通内华达州居民于2008年持有4,150美元的信用卡债务,2014年的2,650美元。这部分恰逢2008 - 2009年的巨大衰退。随着就业市场的痛苦和收入在此期间下降,美国人可能更犹豫地承担债务。

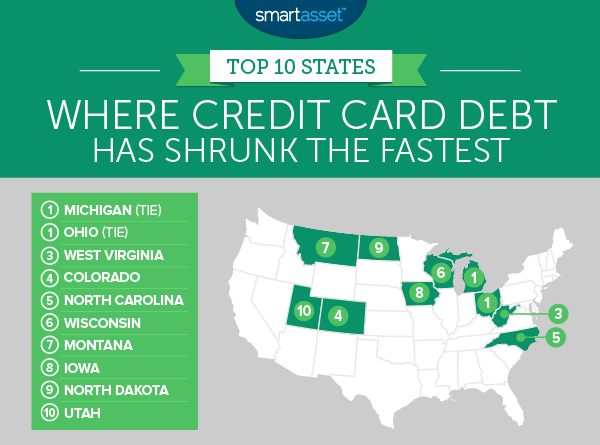

1.(领带)密歇根

密歇根州和俄亥俄州被捆绑在一起,因为信用卡债务缩小最快的国家。在2006年至2015年期间,密歇根州的平均信用卡债务与收入比例下降了32.9%。2006年,普通密歇根州的居民的信用卡债务等于其收入的13.4%。这一数字在2011年下降到11.5%,最终在2015年达到9%。这种不愿意承担信用卡债务可能部分是由于对经济未来的关注。由于经济衰退,中位数受到击中后收入在密歇根2013年反弹。如果你在密歇根,而不是信用卡债务不断减少的群体中的一员,那么你可以选择a平衡转移信用卡可以帮助您控制您的信用卡债务。

1.(领带)俄亥俄州

2011年和2015年间俄亥俄州之间看到了平均信用卡的最快下降债务收入比在我们的研究中。2011年,俄亥俄州居民的信用卡债务平均相当于其收入的12.3%。到2015年,这一数字仅为9.3%,下降了24.5%。俄亥俄州居民的命运与密歇根州居民相似,经济衰退期间收入下降,但没有信用卡债务下降的快。2008年,俄亥俄州居民人均信用卡债务总计3560美元。到2015年,这个数字只有2480美元。

3.西维吉尼亚州

西弗吉尼亚州是平均信用卡债务缩小第三最快的国家。2006年至2015年,平均信用卡债务收入率下降了33%。这是该国的第四次最快速度。2011年和2015年之间,这种趋势也不会减缓。在此期间信用卡债务占收入的百分比下降10.7%至9.7%。这是该国在该国的第八次下降。

4.科罗拉多

百年州第四次。科罗拉多州从该国拥有最大的信用卡债务到收入债务之一,以成为中间的包装。2006年,科罗拉多州平均居民的信用卡债务等于收入的14.3%。图2011年下降至12.3%,2015年下降至10.3%。

5.北卡罗莱纳

信用卡债务在北卡罗来纳州迅速萎缩。2006年,北卡罗来尼亚普通信用卡债务欠3,090美元。这一数字于2008年达到顶峰,人均信用卡债务均为3,490美元。然而,自2008年以来,北卡罗来纳州居民越来越聪明。2015年平均信用卡债务均为2,600美元。在此期间,北卡罗来纳州的平均收入正在崛起,有助于降低信用卡债务收入比率。当然,北卡罗来纳州并未对巨大的经济衰退免疫力,但从2006年到2015年中,收入增长15%。

6.威斯康辛州

威斯康辛人一直是比较保守的信用卡用户。2006年,威斯康辛人的平均信用卡债务相当于其收入的11.3%,是美国第四低的比率。到2011年,这个数字下降到了10.2%。2011年之后,美国乳业居民的信用卡债务才真正开始下降。从2011年到2015年,威斯康星州的信用卡债务收入比下降了17.5%。

7.蒙大拿

2006年,蒙大拿州居民的信用卡债务平均占收入的14.5%。到2015年,蒙大拿州信用卡债务与收入的平均比率下降了30%,从之前提到的14.5%降至10.2%。这使得2015年蒙大拿州的平均信用卡债务收入比与北卡罗来纳州持平。

8.爱荷华州

与排名前10的其他州不同,爱荷华州的平均信用卡债务与收入比率迅速下降,很大程度上是因为收入迅速增长。从2006年到2015年,这里的收入中值上升了23%,从23321美元上升到28871美元。相比之下,密歇根州同期收入仅增长了9.8%。根据纽约联邦储备银行(Federal Reserve Bank of New York)的数据,爱荷华州的信用卡债务也下降了约15%。与此同时,密歇根州的信用卡绝对债务下降了26%。

9.北达科他州

北达科他州的信用卡债务看起来有点像爱荷华州一样。北达科他州的总信用卡债务并没有尽可能多地汇总。它从2006年到2015年下降了15%。在该时间段内,二十七个州的信用卡债务下降得更快。相比之下,其平均信用卡债务收入率下降了该国最快。由于北达科他州居民的收入迅速上升,平均信用卡债务卡收入比率升级。主要原因是石油繁荣的后面,中位数收入从2006年到2015年增加了近46%。由于令人暴涨的收入,北达科他州居民从信用卡债务中的14%的年收入均仅限于2015年8.4%。

10.犹他州

犹他州是另一个国家,信用卡债务没有太大变化。从2006年到2015年,犹他州居民的信用卡债务平均每人2,840美元到2015年的2,640美元。这一下降约为7%。但虽然总信用卡债务没有太多,但收入升起。平均犹他州居民从2006年到2015年收到约21%的筹备,从中位收入为22,404美元至27,136美元。迅速上升的收入和慢慢收缩的信用卡债务意味着犹他州居民于2015年的信用卡债务金额差别较低。

数据和方法

在我们对平均信用卡债务率的研究中,我们查看了所有50个州和华盛顿D.C的平均信用卡债务和中位收入的数据。特别是我们看了:

- 2006年信用卡债务与收入率。这是每州每州的平均信用卡债务,占2006年年度中位数收入的百分比。每居民的信用卡债务数据来自纽约美联储银行。上位数个人收入的数据来自美国人口普查局2015年的2015年1年美国社区调查。

- 2011年信用卡债务到收入率。这是每州每州人均的平均信用卡债务,占2011年年度中位数收入的百分比。关于信用卡债务数据的数据来自纽约美联储银行。上位数个人收入的数据来自美国人口普查局2011年1年的美国社区调查。

- 2015年信用卡债务收入比。这是每州每州的平均信用卡债务,占2015年年度中位数收入的百分比。关于每居民的信用卡债务数据来自纽约美联储银行。上位数个人收入的数据来自美国人口普查局2011年1年的美国社区调查。

- 2006年至2015年信用卡债务收入比变化百分比。这是2006年信用卡债务与收入比率的百分比,以2015年信用卡债务收入比率。

- 2011年至2015年信用卡债务收入比变化百分比。这是2011年信用卡债务与收入率的百分比百分比到2015年信用卡债务与收入比率。

我们在信用卡债务比率的2%变化中排名每一州,给予两个指标权重。然后,我们平均排名并根据这些平均排名应用得分。具有最佳平均排名的状态接收到100个和最低平均排名的状态接收0。

关于我们研究的问题?联系键@ smartasse伟德ios appt.com。

图片来源:©iStock.com/mixetto